往年我们会拆分为两份市场报告(厨电和集成灶),但是今年我们选择合成一份:一方面是基于产业大融合的发展趋势,这种融合是基于企业对产品的布局,对趋势的预判,集成灶企业从2023年开始加速推出分体式厨电和集成烹饪中心,而分体式厨电企业多年前就布局了集成灶和集成烹饪中心,已经形成了你中有我,我中有你的格局;另一方面是基于厨房场景解决方案而言,从这个角度来看,三大品类扮演的角色差异不大,同时叠加集成灶近两年业绩并不理想,三者放在一起对比来看,或更难看清未来发展趋势。

这次,我们就从这条评论开始讲。

这条评论核心点就是体感的差异化,里面充满了矛盾点。其实,在厨房电器行业,亦是如此,对于大部分企业来说,2024年上半年市场不振,消费低迷,整个行业几乎都被负面情绪所包裹,以至于欧派姚良松说,2024是30年来压力最大年份,看不到解冻的趋势。对于欧派这样的头部企业来说,都有压力,何况是中小企业?

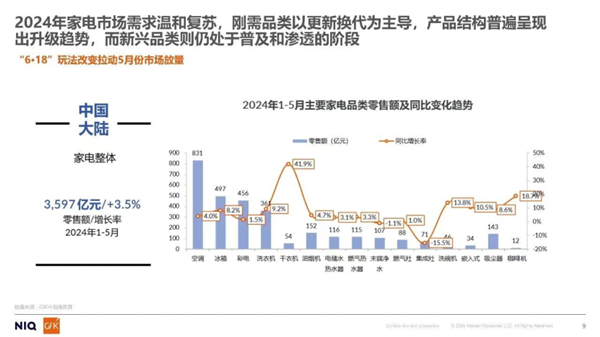

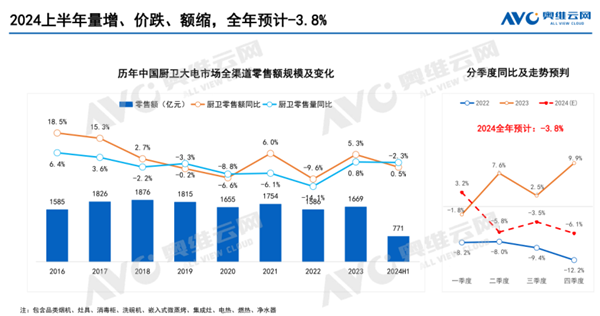

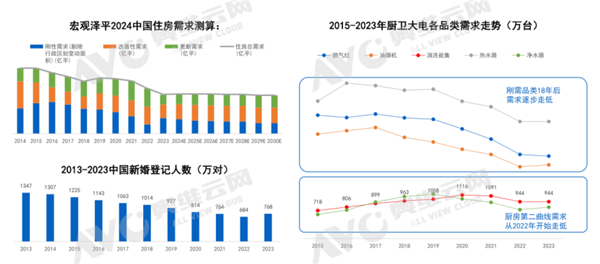

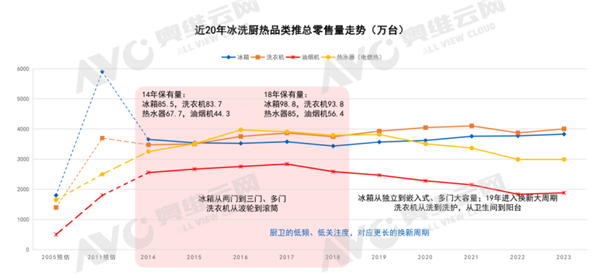

究其原因,第一指向就是房地产,房地产市场的不景气直接减少了新装数量,进而影响了厨电产业;第二指向是消费需求低迷,居民收入及收入预期双双降低,导致了消费降低和降级,减缓了换新周期。

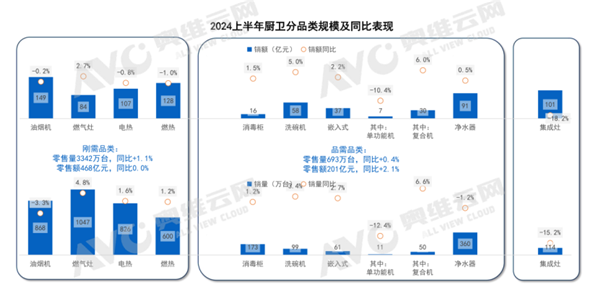

对于整个厨电行业来说,以上两点造成了分体式厨电产品的滞销,但是对于集成灶这样的高价单品来说,都是致命的打击。

突然想起了厨电头部品牌一位大佬的一个观点:假如我们把厨房电器行业的发展看成一场球赛,那么2020年之前就是上半场,那是粗放式增长时代;疫情三年是中场休息时间,而2024年则是下半场的开端,再用上半场的策略去指导下半场,还合适吗?

微增长VS大幅下滑,分体式厨电、集成灶、集成烹饪中心的未来在哪里?

就潮流家电网的调查而言,从体感上来看,2024年上半年度集成灶下滑比较明显,分体式厨电小幅下滑,集成烹饪中心因为基数小,前景较为明朗。

当市场处于下行周期的时候,从以往家电行业的数据来看,头部品牌依靠马太效应往往表现的更好。比如过去三年的方太和老板,并没有因为市场的不景气和疫情而出现大幅下滑,反而销售规模创了新高,但是在集成灶行业,却没有出现这一现象,从头部品牌2024年一季度以及半年度预报来看,不管营收还是净利润都出现了大幅下滑。

浙江美大发布2024年上半年业绩快报显示,预计归属上市公司股东净利润0.96-1.02亿元之间,比上年同期下降53.23%-55.98%;帅丰半年度预报则显示,2024年上半年净利润预计为3500万元到4200万元,同比下滑了近七成。

这也让我们反思,集成灶行业到底怎么了?未来是否将走向没落?

这个问题潮流家电网在《2023年集成灶市场分析》也提出过,相比2023年,2024年又有三大因素发生了变化:

第一、当下的集成灶进入了青黄不接的行业周期,房地产市场的低迷大幅减少了需求,而集成灶又未到换新周期(2016年开始才大幅上量),进而导致销量直线下滑。

第二、消费降级导致高价位的集成灶“不香了”,前几年我们看到更多的是消费分级,高端和高性价比市场都不错,但是今年的厨卫行业,开始倾向于价格向下,有人说是消费者理性了,消费信心不足了,其实核心还是对未来预期的减弱。从结果上来看,即便集成灶行业开始大幅降价,效果仍然不是很明显。

第三、头部经销商开始撤离集成灶行业,前两年更多的是中小零售商关门不干了,但是从2023年下半年、2024年上半年来看,越来越多的头部经销商选择了撤离集成灶行业。底层逻辑是不赚钱了。

沿着这个方向来看,一个很明显的事实就是几年前支撑集成灶高速发展的因子如今都已坍塌,而这正是集成灶市场近两年大幅下滑的根源。从第三方观察者和调查者的角度来看,集成灶的黄金时代已经过去了,接下来没有白银时代,也没有黄铜时代,只是存量市场中厨电行业的一个细分品类。

其实,不管是从历史存量还是长周期来看,分体式厨电的前景仍然值得期,这不仅仅是换新市场的潜力,还有经济周期带来的消费预期,以烟灶两件套为例,价格覆盖几百到上万,囊括了所有的消费端,这是集成灶和集成烹饪中心所不具备的,其价格不仅关系到消费端,还有渠道端。

从潮流家电网的调查来看:第一、集成烹饪中心更适合新装市场。第二、集成烹饪中心基本抢占了一二级市场以及部分三级市场集成灶的市场份额,集成灶向上变得艰难。第三、集成烹饪中心的产品特征更符合集成、套系、场景化的发展趋势,已经成为高端场景厨房解决方案的核心载体,从消费端来看,中高端消费者更倾向接受专业厨电品牌。

正如业内人士调侃时所言,当头部集成灶企业开始推出集成烹饪中心时,或许就意味着集成灶品类已经走向衰弱。

整体来看,短期内,分体式厨电有向上的增长需求,集成灶向下的趋势很难改变,而集成烹饪中心拥有的是前景。

两条路径,产品的底层逻辑是什么?

最近看到一个观点,“经济发展的尽头,就是无限分工”。

结合当下的厨电行业“进入下半场论”一起看,似乎论证了一个现象,不管是产品,还是渠道……都在细分再细分。比如以前只有中式油烟机、塔型机、T型机等几类产品,后来慢慢延伸出了侧吸、顶侧双洗、超薄、跨界等品类。

第一、从注重颜值开始推崇色彩与材料的融合,套系颜色与环境的匹配,这点在AWE2024上体现的淋漓极致。前两年可能更多的是执着于某个纯色,比如灰色、白色,但是今年上半年,色彩更为丰富,并且涉及到了新材质和新工艺,比如撞色、渐变色的运用,材质质感带来的视觉冲击等等,这点在老板电器、华帝、方太等品牌展台都较常见。此外,开始尝试和场景融合,比如老板展出的奶油风、华帝展会的洁净厨房、方太的烹饪场景以及万家乐构建的厨房智能家居空间……从发展趋势上看,外在是空间、产品和风格的融合共生,而内在则是厨房场景解决方案。不过坏消息是,虽然今年上半年很多品牌推出了白色的集成灶、集成烹饪中心,但是终端销量一般。

第四、橱电一体化加速推进,对于这个概念,其实大家都不陌生,早些年就已经被提出,只是在践行过程中阻力重重,为何又要在2024年上半年重提呢,导火线是“以旧换新”,指向是“厨房整体解决方案”。德意智家董事长高德康认为,橱电一体化是大势所趋,把橱柜和厨电结合起来展示给消费者,既能给消费者带来沉浸式体验,又能满足一站式的购物需求。厨厨味睐副总裁韩富斌也认为,对于整个厨房产业(厨电和橱柜)来说,一体化、集成化、智能化毫无疑问将是厨房消费品中最具有增长潜力的。

值得一提的是,综合过去一年的新品策略来看,头部两家厨电企业方太和老板对于未来的路径出现了“分化”,从数字厨电到AI厨电,老板电器奔向了“AI和全链路”,而方太的核心则是“高端全场景厨电解决方案”,从去年10月调整品牌定位,到AWE2024围绕厨房场景搭建解决方案,再到推出高端定制品牌“FotileStyle”,一切服务于消费者的场景需求。

方太这条路径是当下厨电企业走的比较多的,美大、森歌、华帝、德意都是这一方向。老板电器的“AI”之路则是更多以单品为主导的企业路线,比如手机厂家、电视企业等等。当然,这两条路径并不冲突,内在甚至都有交叉,老板电器随时有可能推出“AI+厨房解决方案”。

假如非要从底层逻辑的角度来看,背后还是看消费端,本质上是谁有能力为消费者创建一套“全新的生活方式”。

低价策略和下沉渠道,比谁再狠一点?

假如一定要说出一个今年上半年的利好,那只能是以旧换新政策的进一步落地。

2024年4月12日,商务部等14部门联合推出了《推动消费品以旧换新行动方案》,方案明确了消费品以旧换新的重点任务,推动家电以旧换新;推动家装厨卫“焕新”。

各地以及各大品牌紧随其后,纷纷发布了“以旧换新”的细化举措。

从潮流家电网的调研结果来看,分歧挺大的:一个观点认为,以旧换新聊胜于无,从市场的反馈来看,厨电换新购买率大致在30%-40%之间,当下市场需要“以旧换新”这样的政策以及活动来吸引流量,不过推动效应有限。另一种观点认为,以旧换新活动能够带来实质性的利好,特别是集成灶企业,往往以旧换新活动做的好的经销商2024年上半年做的都不错。

从数据上来看,中国有超2亿套房屋存量,按照每年大约7%的重装率,每年有超1500万套的存量住宅进行二次装修或厨卫空间的局部改造,说明厨电行业的“换新”机会不容小觑。

分体式厨电企业虽然也在发力,但积极性似乎不及集成灶企业。从正面来看,中国消费群体基数大,只要一小部分消费者参与以旧换新,那绝对量将非常大。但坏消息是,厨电换新还要涉及到橱柜改造、安装尺寸等问题,也就意味对于企业的要求更高了,除此之外,引导教育和服务能力同样至关重要。

那厨电企业2024年上半年干啥去了呢?

头部品牌仍在争夺和挖掘“增量渠道”,比如下沉市场,长尾品牌更多在拓宽渠道、品类和品牌。

过去两年,方太、老板、华帝、万和、万家乐、美的、海尔等品牌对于下沉渠道(仅指京东家电、天猫优品等)的争夺异常激烈。虽然他们从下沉渠道获得了增量,但是“价格战”打的异常惨烈,我们以燃气热水器为例,部分品牌12L恒温机拿货价已经低于400元,而终端零售价仅为699元,油烟机、燃气灶、电热水器同样如此,大家都在比谁的价格更狠。

除此之外,还有一个渠道值得关注,那就是乡镇市场(部分和下沉渠道重叠,这里指品牌企业自己开拓的渠道),因为受房地产市场影响较小、普及率低等原因,这一市场被集成灶企业和厨电企业都视为“增量市场”。

一位2024年上半年走过多个乡镇市场的某厨电品牌总经理告诉潮流家电网,乡镇市场像一座冰山,海平面以上来看,看似杂牌门头或者专卖店已经没有了,但是在海平面以下的水暖店、门窗店等家居建材店大量存在,而且价格极低,油烟机(非白机)拿货价已经低至300元以下。

广东一位厨电营销总监也印证了这一说法,乡镇市场确实存在着机会,但是价格竞争同样残酷。“大部分店老板问的第一个问题是,价格是多少?”

当下,不管是经销商还是渠道商,他们基本认同,市场低迷期,消费者持币观望,价格刺激依旧是最有效的方式,高性价比仍然是最大的卖点。

而这一趋势导致的结果就是,“谁拥有更优成本的供应链体系,谁就占据了优势。”

而与此相对应的是,2024年上半年高端厨电似乎卖不动了。伯恩斯坦一份报告显示,中国高端消费品消费增长率低于预期,尚未恢复到疫情前的20%。报告称,自今年以来,中国内地高端消费品购物中心的客流量一直呈个位数下降,同期高端消费品销售额出现两位数下降。

奥维云网(AVC)监测数据显示,2024年618线上厨卫品类中高端市场增长乏力,以高端灶具(2500+)、嵌入式(7000+)、燃热(4000+)为例,其零售额份额相较于去年618同比下滑了1.7%、1.9%、3.6%。线上燃气灶、嵌入式、集成灶、电热、燃热品类均价同比去年618分别下滑73元、87元、341元、138元、24元。

当下厨电市场已经从“哑铃结构”向“金字塔结构”转变。

写在最后

这份市场分析,我们谈了很多变化,但唯独对于渠道的解析比往年少,甚至都没有谈直播电商,核心原因是我们发现渠道在加速头部化,以往有些细分渠道(细分赛道)头部企业并未参与或者说涉足不深,但是近两年,随着市场持续走坏,头部品牌对于渠道的布局和把控在加速。

我们以下沉渠道为例,前些年谈及这一渠道,我们听到看到更多的是集成灶,但是这两年集成灶品类好像突然从这一渠道降温了,取而代之的是分体式厨电的疯狂进攻。据潮流家电网了解,某头部厨电品牌,仅用了三年时间,在下沉渠道的销售规模就从2亿干到了近20亿。

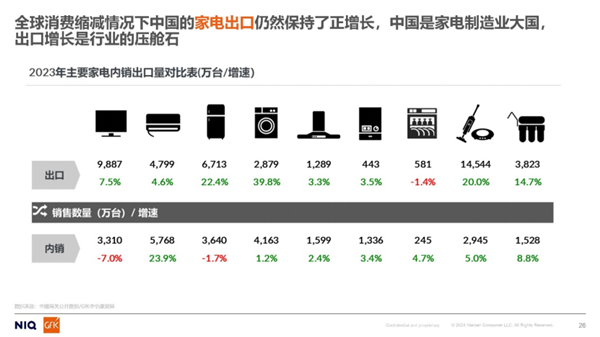

上半年大家听到比较多的可能就是“出海”和“低价”。

这条路径,对于品牌厨电企业来说,显得有些陌生,但是对于大家电企业来说,太熟悉不过了。这是中国彩电、空调、冰箱等企业曾经走过的路,也是很多小家电企业正在走的路。

站在时代的路口,随时可能会出现新的方向。

假如我们看不到未来,不妨用未来思考现在。

【潮流家电网版权声明】:本网站注明转载的内容均来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。如果您发现网站上有侵犯您的知识产权的作品,欢迎提供相关证据,发送邮件至731801816@qq.com,我们会及时修改或删除。

未经正式授权严禁转载本文,侵权必究。